第8回人生の大きな支出に備える

毎日暑い日が続きますね。

残り少ない夏をエンジョイしていますか?

夏休みのレジャー費用や、帰省費用はまとまったお金がでますね。

これを月の家計費の中から出そうと思うと大変です。

しかし、必要となる時期・ある程度の予算を見込んで、

事前に特別な支出分として積み立てておくと、

お金が必要な時期に楽々準備ができています。

夏のレジャー費を例に取りましたが、

人生にはまとまった大きな支出が出る時期があります。

人それぞれいろいろあると思いますが、

一般的には「教育」「住宅」「老後」などがあげられます。

そこに、「生命保険」が加わる人もいるでしょう。

これらは必要となるおおまかな時期、金額がある程度予測がつきます。

いかに早めに準備ができるかが重要なポイントになります。

そこで有効なツールになるのが、「ライフプラン」です。

これを行うと、いつ・いくら・何にお金が必要なのか分かります。

また、希望の生活を送るのに必要な収支をトータルで検証できるので、

住宅など大きな買い物をする前にチェックをすることで、買ってしまった後で、

無理なプランだったと後悔する心配もありません。

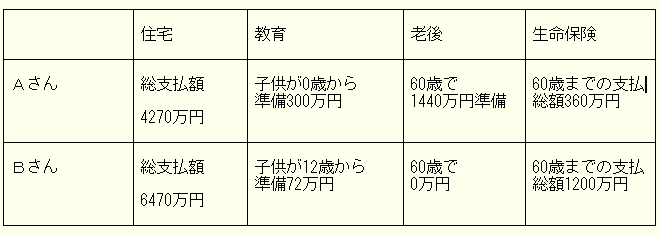

今回は、ライフプランを立てて臨んだ人(Aさん)、

臨まなかった人(Bさん)の違いを見てみたいと思います。

『住宅資金』

(前提条件)

35歳で4000万円の住宅を購入。長期固定金利3%で住宅ローンを組む。

(Aさん)

ライフプランの重要さをセミナーで学び、着々と頭金を準備。35歳時点で1000万円貯めました。

住宅ローンの借入額は3000万円。ローンの利息は1270万円。60歳完済。総支払額は4270万円になりました。

(Bさん)

「頭金ゼロでも大丈夫」というチラシ広告を見て、Aさんと同じ4000万円の物件購入を決意。頭金はなし。

住宅ローンの借入額は4000万円。ローンの利息は、2470万円。支払い完了は70歳。総支払額6470万円にもなりました。

『教育資金』

(Aさん)

子供が生まれてすぐに準備をしました。

18歳になるまでに300万円を目標にしました。

積み立てる期間が長いと少ない積立額ですむことになります。

(300万÷18年÷12ヶ月=1万3890円)

(Bさん)

子供が中学生になった時、何も準備していないことに気がつき、あわてて準備。

住宅ローンが重いため、毎月1万円の学資保険が精一杯となりました。

足りない金額は、奨学金の利用や借り入れなどがあります。

教育ローンを利用した場合の現 在の金利は、国民生活金融公庫が2.65%(固定)、

民間ローンの金利が4.875%(変動金利)などとなっています。(2008年8月1日現在)

『老後資金』

(Aさん)

30歳から毎月1万を積み立てました。

40歳からはプラス2万円を積み立て、子供が独立した50歳からは5万円をプラスしました。

60歳で準備できた額は、利息を考慮せず元金だけで1440万円になりました。

(Bさん)

住宅ローンが重く、教育ローンもあるため貯蓄どころではありませんでした。

老後資金は退職金を当てにしていました。

しかしBさんは、退職後も住宅ローンの支払いが70歳まで支払が続くので、

60歳時点で、1600万円のローン残高が残っています。

退職金は住宅ローンの返済資金となってしまいそうです。

『生命保険』

(Aさん)

家族のライフスタイルや、節目ごとに必要な保障額を見直しました。

割安な掛け捨ての保険を活用したため、総支払額は380万円となりました。

(Bさん)

保険はよく分からないから…と新入社員の時から保険会社に任せっきりのBさん。

10年ごとに更新型のため、掛け金がアップしていきました。

60歳までの総支払額は1200万円にもなりました。

上記の例を見ても分かるように、

「大きな支出」に備えて準備をしている家計としていない家計では、

用意した金額以上に差が開く結果となってしまいました。

第2回のコラムで取り上げましたが、この先、待ち受けているイベントや、

家族の夢や希望を具体的に描いていくことをライフプランといいます。

早速、ご家族のライフプランを描いて、

必要となる時期にあわてないよう今から夢貯金を始めてみませんか。

次回もお楽しみに!